繼承股票 配股時間課稅有別

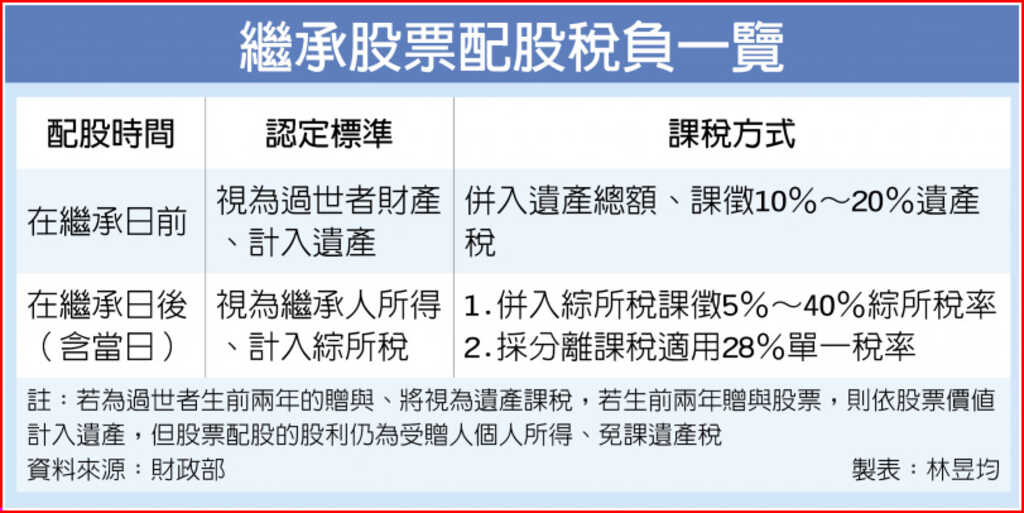

繼承遺產應注意獲配股利時間。國稅局15日指出,若公司在繼承日前配股,股利也要課遺產稅;若繼承日後配股,則要計入繼承人綜所稅或採股利分離課稅方式。

官員表示,所謂繼承日就是過世親屬死亡日,繼承人必須在親屬過世後半年內向國稅局申報遺產稅,但如果來不及取得證明文件,可申請延期申報,依遺贈稅法第26條規定,最多可延長三個月。

如果該親屬在死亡前持有股票,且公司在該親屬死亡前配股,官員指出,股利仍屬死亡親屬,自然要併入遺產總額課稅,而繼承人免課股利的綜所稅。

反過來說,若親屬已經過世、公司才配股,官員指出,股票在名義上已移轉給繼承人、算是繼承人個人財產,因此隔年申報綜所稅時要把股利列入計稅。

如果過世者是證券大亨、留下大量股票,官員建議,繼承人若為繼承後才獲配鉅額股利,可以在隔年申報綜所稅時自行評估要併入綜所稅課稅或適用股利單一稅率,一般來說若綜所稅率適用30%以上,即可考慮採股利分離課稅、股利部分適用28%單一稅率。

舉例來說,若過世人持有股票1億元,每年獲配5%股利、即為500萬元,若為過世前獲配股利,則遺產總額要加計500萬元股利。

若為過世後才配股,則500萬元股利會列入繼承人綜合所得總額,以現行綜所稅制來說,繼承人獲得股利後將適用40%綜所稅率、股利稅負將高達200萬元(500萬*40%),因此繼承人採股利分離課稅較划算、股利稅負即可降至140萬元(500萬*28%)。

此外,依我國遺贈稅法規定,過世者在生前兩年贈與財產將視為擬制遺產課徵遺產稅,生前兩年贈與股票給他人、也要併入遺產總額計稅,但可減除已繳的贈與稅額,且股票獲配股利免計入遺產稅。

來源:

Conk Cpa

0