信託傳承財富 三情況要稅

官員表示,最近股市投資熱絡,有些金字塔頂端的高資產家庭,會選擇運用信託的方式投資,譬如找銀行規畫股利贈與信託,讓家人也能享受到股市投資的獲利。

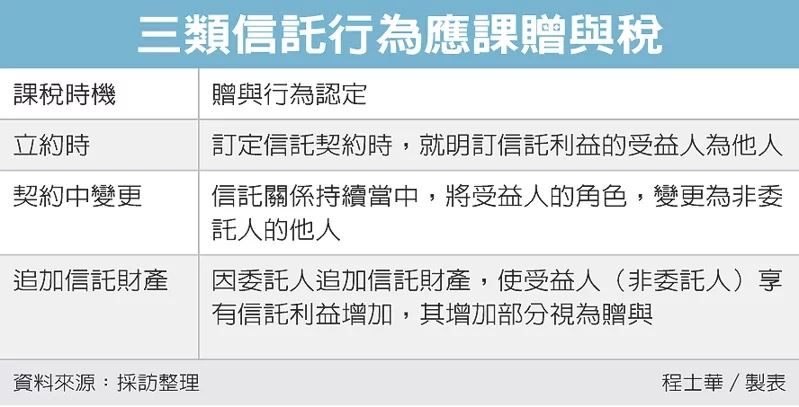

然而在這種特別的信託關係中,就會涉及到贈與稅的議題,官員表示,依照《遺產及贈與稅法》第5-1條規定,信託關係當中,如果涉及到下列三種情形,將依法課徵贈與稅。

官員表示,第一種情況比較單純,就是在信託契約立約時,就明訂信託利益的受益人為他人,不是委託人;第二種情況,則是在原有的自益信託契約當中,把受益人的角色,變更為非委託人的他人。

至於第三種情況,比較像是前二種情況的延續,官員指出,如果信託契約的受益人已經是他人,那麼當委託人追加信託財產,就會讓受益人(非委託人)享有信託利益增加,因此其增加財產價值的部分,也要歸類於贈與行為。

以股票信託為例,官員表示,先前審核到一件張先生的案件,他在2019年底,用名下的股票財產成立信託契約,原本明定到期時,是以本人為信託利益的受益人;不過在2020年中,他決定變更受益人,讓兒子獲取未來的信託利益。

官員表示,這種情形便符合第二種情況,變更受益人的行為,相當於將原本享有的信託利益,贈與到兒子身上。

無論是上述三種模式的任何一種,官員表示,應於贈與事實的發生日起算,於30天內申報贈與稅,贈與金額的部分,則是依遺贈稅法第10-2條規定計算。

來源:

Conk Cpa

0