台灣稅籍者 5月要報綜所稅

財政部高雄國稅局指出,依照所得稅函釋規定,國人涉及三種情況將列為台灣稅籍,包括在台灣無戶籍但居住滿183天、有戶籍且居住滿31天、有戶籍在台居住未達31天但經濟重心在我國,皆會被視為我國稅籍,5月需申報綜所稅。

外籍人士則分為兩種,若在台居住滿183天屬於我國稅籍、應申報繳稅;但如果是在台居住未滿183天、非台灣稅籍,在台灣所得一律採扣繳機制,不用申報。

官員表示,依照我國所得稅法第七條與財政部2012年函釋規定,我國稅籍認定關鍵為國籍、居住天數、戶籍、主要經濟活動等,若符合我國稅籍則要申報,非我國稅籍採扣繳方式。

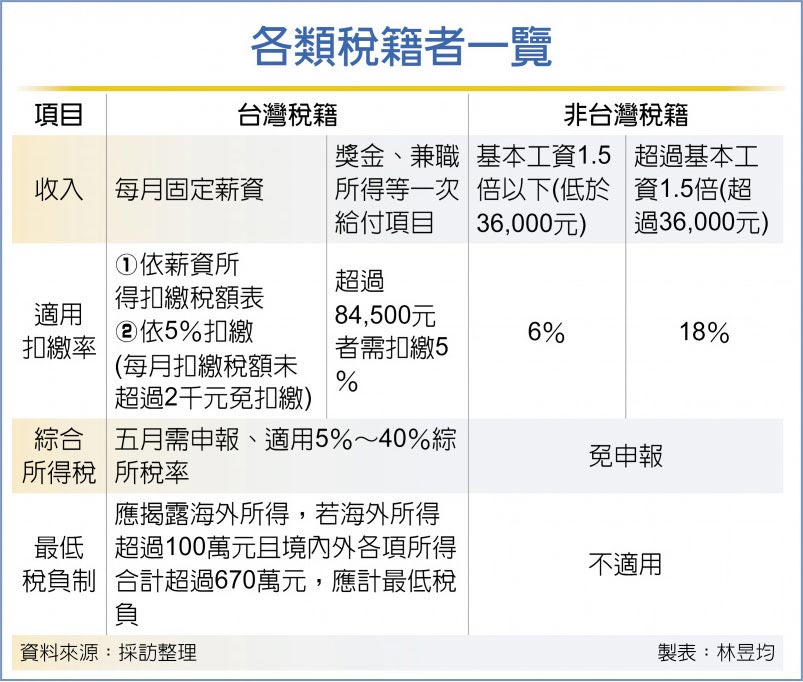

依薪資所得扣繳辦法規定,企業給付「非台灣稅籍者」薪資時,若每月薪資低於基本工資1.5倍(新台幣36,000元),每月給薪時按全額6%扣取稅款,若薪資超過基本工資1.5倍則適用18%扣繳率。

不過,扣繳與申報仍有所不同,台灣稅籍者也可能會適用扣繳情況。若企業給付「台灣稅籍者」薪資,個人可選擇按薪資所得扣繳稅額表或是依照5%扣繳,但每月應扣繳稅額不超過2千元者免扣繳。至於企業給付「台灣稅籍者」獎金、加班費、兼職所得等,若一次給付超過84,500元則適用扣繳率5%。

那稅籍到底造成哪些差異?財政部官員表示,我國稅籍者需在台報稅、適用5%~40%綜所稅,且在台報稅也代表要檢視最低稅負制。在台申報綜所稅,除台澎金馬、大陸地區所得為境內所得以外,其他地區所得屬於海外收入、同樣需申報,但海外所得未達100萬元免計稅。

我國所得稅法規定,若海外所得超過100萬元需計入綜所稅最低稅負制,也就是綜合所得淨額、海外所得、特定保險給付、私募基金受益憑證交易所得、非現金捐贈金額、分開計稅的股利及盈餘等六大項目合計若超過670萬元,在減除每人每年670萬元免稅額後適用20%稅率。若最低稅負超過綜所稅負,則個人要補繳差額稅款。

來源:

https://www.chinatimes.com/newspapers/20210303000200-260205?chdtv