適用虧損扣除 須符四條件

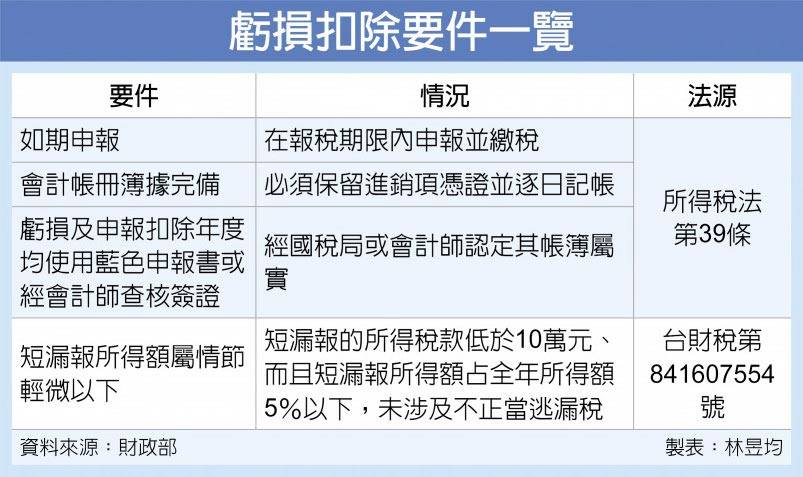

國稅局31日指出,營利事業、機關團體、有限合夥組織等,如果要申報適用虧損扣除,也就是運用前十年核定虧損額度減稅,必須符合會計帳冊完整、使用藍色申報書或經會計師查核簽證、如期申報、短漏報所得稅額為「情節輕微」以下標準等四項條件。

一般而言,企業多半會將「歹年冬」營運不好的虧損額度用來抵減景氣回溫後的所得額,藉此減免營所稅。

依財政部函釋規定,虧損扣除不只是一般公司適用,其他具有獨立法人格的組織像是合作社、有限合夥組織、教育、文化、公益、慈善機關或團體等,也可以適用前十年虧損扣除規定。

不過官員表示,依所得稅法第39條規定,企業、組織、機關團體適用盈虧互抵,首先要如期申報營所稅且要有完善的會計帳冊。所謂完善的會計帳冊必須保留進銷項憑證,也就是進貨、銷貨的收據或是發票,而且要符合商業會計法所規定的逐日登帳紀錄,最遲不能超過二個月。

官員也指出,企業的虧損及營收,必須使用藍色申報書或經會計師查核簽證,因為企業的損失額度需經由第三方認證或是由國稅局勾稽、具備公信力,才能適用虧損扣除,以免淪為漫天喊價的減稅方式。

此外,為避免企業短漏報所得,形成假虧損、真避稅情況,官員表示,所得稅法規定,若短漏報所得稅超過10萬元、短漏報所得額占全年所得額或5%以上、或是運用詐術或其他不正當方法逃漏稅,皆屬於短漏報「情節嚴重」情況,將無法適用虧損扣除優惠。

舉例而言,A公司經會計師查核簽證、2017年所得額200萬元,扣除其虧損數150萬元,申報課稅所得額為50萬元。

但是A公司後來被國稅局查獲2017年短漏報所得額100萬元、漏稅額達17萬元,因此屬於短漏報「情節嚴重」的情況,無法適用虧損扣除,國稅局最後核定課稅所得額為300萬元,等於A公司要再補250萬元。

來源:

Conk Cpa

0