逃漏稅 不得以推計認定

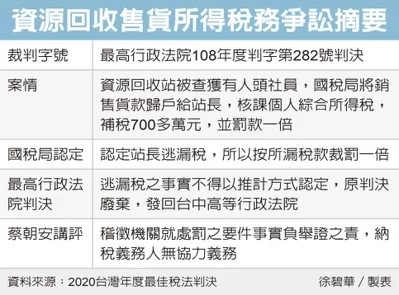

張先生是一家資源回收站的站長,有600多位社員,回收站被查到有人頭社員。中區國稅局還查到出售廢鐵的貨款最終絕大部分進了張先生個人帳戶,於是按貨款的6%設算營利所得,補稅罰款,單罰款就700多萬元。但最高行政法院判決,國稅局無法舉證600多位社員全是人頭,不能據此證實設算營利所得就是逃漏的所得,駁回裁罰。

上述是最高行政法院108年度判字第282號判決,被資誠聯合會計師事務所和稅務學者們選為2020台灣年度最佳稅法判決。學者們給這個判決下了個定義:「逃漏稅的事實不得以推計方式認定。」

普華商務法律事務所主持律師蔡朝安說明為什麼選為最佳判決,因為確立裁罰的舉證責任在稽徵機關。蔡朝安說,在補稅階段,納稅義務人有舉證的協力義務,但在裁罰階段就沒有協力義務。

簡單說,張先生無法說明這600多人中有多少人不是人頭,所以,被國稅局補稅,但到了裁罰階段,是反過來,國稅局必須舉證這600多人是人頭,才能裁罰張先生。

這是張先生95年度的個人綜合所得稅案件,行政救濟打到去年。資源回收站被查到有19個人頭社員,回收站賣廢鐵的貨款有3億3,900多萬元,貨款匯入合作社的帳戶,進帳剩3億800多萬元,再由合作社帳戶轉入張先生個人帳戶。

因此,中區國稅局認定3億3,900多萬元全是張先生個人的銷售收入,按一時貿易盈餘純益率6%設算營利所得為2,037萬多元,補稅757萬多元。並認定張先生逃漏稅,按所漏稅款罰款一倍。最高行政法院駁回裁罰。

蔡朝安引用判決書裁定理由指出,租稅裁罰是國家行使處罰高權的結果,與課稅平等或稽徵便利無關,而與刑事罰類似,所以,稽徵機關有調查的義務,本身要負積極的舉證責任,不應該讓納稅義務人來自證己罪。要比照刑事案件的舉證標準,當事人並無協力義務或責任以自證己罪或自證無違規事實。

來源:

Conk Cpa

0