調整遺產繼承順序 節稅有道

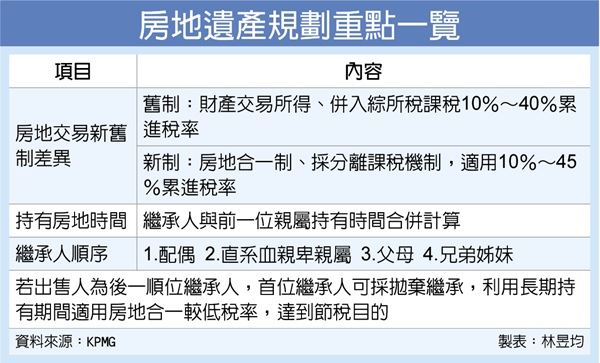

KPMG安侯建業執業會計師吳能吉指出,繼承遺產中如包含不動產,顧慮到被繼承人取得不動產的年度、新舊制差異和未來處分的時間,家族內部甚至可考慮拋棄繼承方式、讓其他順序親屬繼承遺產,以節省整體稅負。

另我國房地合一制自2016年上路,為區隔新舊制差異、財政部明訂適用範圍,若不動產為2015年12月31日以前自行取得,或繼承親屬取得被繼承人在2015年12月31曰以前取得房地,轉賣時可適用財產交易所得舊制,即土地部分僅課徵土地增值稅,不課徵土地交易所得稅。

依照房地合一稅新制,如果我國個人要轉賣適用新制不動產,持有1年內出售須按45%稅率課徵財產交易所得稅、1~2年內出售稅率為35%、2~10年稅率為20%,10年以上稅率為15%,另屬自住之房地持有滿6年稅率為10%。

現行遺產稅制也規定,遺產免稅額為每人每件1,200萬元,配偶扣除額493萬元、父母扣除額每人123萬元、喪葬費扣除額123萬元等。

此外,被繼承人死亡前五年內,繼承財產若是已經繳納遺產稅,可以免計入遺產總額。

吳能吉表示,如果遺產標的包含不動產時,短期內雖不出售,但未來仍有出售計畫則應做好通盤規劃。

舉例來說,如果年邁的A先生在千禧年購入公告現值2千萬元的土地(市價5千萬元),但是A在2019年過世了,如果配偶繼承土地,可適用遺產稅免稅額1,200萬元、配偶493萬元和喪葬費123萬等扣除額後,因遺產淨額在5千萬以下則適用10%稅率,報繳遺產稅負,而配偶若轉售土地,可適用舊制的財產交易所得的土地交易所得免稅,唯配偶所繼承的土地未於生前出售,之後由女兒繼承時再出售則適用新制計算財產交易所得稅負。

因此,若A的配偶年事已高、無法規劃買賣且1年半以內過世,由女兒B繼承土地,B因為是繼承「五年內已完稅的遺產」,因此免課遺產稅,但是B要轉賣土地時,適用房地合一制,若立刻轉賣、合併同A君持有期間,則適用稅率高達35%,房地合一稅負為1,050萬元〔(5千萬元-2千萬元)*35%〕。

吳能吉表示,如果繼承屬於可使用舊制的不動產,考慮到該不動產未來可能是子女手上才會出售的情況下,原則上可以透過遺產分割協議書,直接由子女繼承不動產,而配偶繼承其他財產,如此子女出售時所繼承的不動產時,即可適用財交所得舊制以達到節稅目的。

來源:

Conk Cpa

0