營利事業列報投損 眉角多

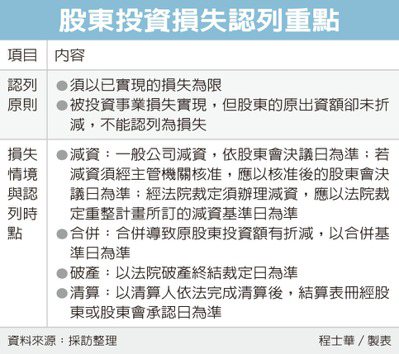

投資一定有風險,台北國稅局表示,當法人股東面臨損失時,稅務認列須注意損失是否實現、損失情境及發生日期等重點,在正確年度核實認定,以免遭調整補稅。

官員表示,依《營利事業所得稅查核準則》第99條規定,營利事業若要申報投資損失,首先要注意的重點,在於只有針對已實現的損失,才能列報;換句話說,如果只是帳面上呈現虧損,在這筆虧損實現之前,股東都還不能列報。

由於投資損失必須以實現為前提,官員表示,因此能夠合理列報投資損失的情境,可能會包括被投資事業減資彌補虧損、遭到合併,甚至是破產或清算等,各項情境須提供的證明文件、損失認列時間點皆不同。

分別來看各項損失發生時間點,官員表示,以減資為例,譬如上市櫃公司等,部分事業減資需經過主管機關核准,因此股東損失認列年度,要以主管機關核准後的股東會決議基準日為準。

至於其他一般企業,若不必經主管機關核准,官員表示,此類減資以股東會決議減資的基準日,作為股東認列虧損的日期即可。

官員表示,還有一種特殊情形,在於受投資的公司,經法院裁定重整、須辦理減資,此時就不是看股東會日期,而是要以法院裁定的重整計畫,當中所訂定的減資基準日為準。其餘情況中,官員表示,若是被投資事業遭合併,投資損失須認列在合併基準日。

最後,如果被投資事業倒閉,可能會有二種情形,官員表示,若是事業宣告破產,損失日是以法院破產終結裁定日為準;如果是結束營業,依法進行清算,股東認列損失的時間點,是以清算人依法完成清算,結算表冊經股東或股東會承認的日期為準。不論哪種發生虧損情形,國稅局審查重點,還是在股東的出資額變化,如果股東的原出資額並未折減,自然也就不能認列損失。

來源:

Conk Cpa

0