法人股東領董監酬勞 要稅

公司擔任法人董監事,從另一家公司取得的董監酬勞,應在取得年度列報為收入課稅。財政部台北國稅局表示,近期發現有公司搞錯「董監酬勞」與「國內公司股利收入」的課稅規定,導致被補稅處罰,提醒企業留意。

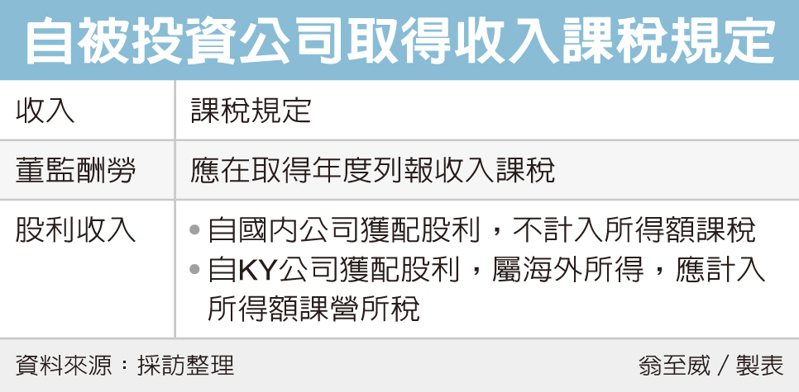

董監酬勞以及獲配股利,雖然都是從被投資公司取得的收入,但兩者規定大不相同。

台北國稅局表示,投資公司當選另一家被投資公司的董事、監察人,從其取得的董監酬勞,應在取得年度列報收入課稅;至於從被投資公司獲配的國內股利,則依《所得稅法》規定,不計入所得課徵營利事業所得稅。

國稅局舉例,近期查核轄內甲公司2019年營所稅結算申報案件時,查到甲公司當年度有取得乙公司董監酬勞1,200餘萬元,照理講應列報收入,但甲公司卻將其認屬國內股利,導致申報結果漏報1,200萬元的所得額,被國稅局依漏報所得相關規定處罰,得不償失。

至於股利收入方面,官員表示,若是自國內被投資公司獲配的股利,依稅法規定屬於投資收益,不計入所得額課稅,也不用計入基本所得額(最低稅負制);不過若是獲配來自KY公司股利,對公司而言就屬於海外所得,此時就應計入所得額課稅。

國稅局也常接到公司詢問,若是出售股票所得又該如何認列?官員表示,公司買賣國內上市櫃股票、未上市櫃股票或KY股等,所產生的利得或損失,都屬於證券交易所得,目前國內停徵證所稅,但這部分交易所得仍須計入營利事業的最低稅負制計稅。

不過若是買賣未經簽證發行股票的公司股份,會認定為財產交易所得,而非證券交易所得,不適用證所稅停徵,這部分損益就要計入營所稅課徵。

根據稅法規定,營利事業取得董監酬勞、獲配股利收入、買賣股票所得等情況,課稅規定有別,提醒公司要留意稅法規定,正確列報所得,尤其董監酬勞往往不低,若因一時疏忽而漏報,恐導致漏報大額稅款,遭到國稅局補稅、罰鍰,營利事業不可不慎。

來源:

Conk Cpa

0