機關團體買賣房產 避不了稅

近期有財團法人大手筆買下高總價商辦,引起市場關注。對於課稅方式,財政部表示,財團法人、慈善機構這類機關團體,若買賣房地產有所獲利,原則上必須比照一般公司課稅,換言之,若機關團體有短期炒房行為,一樣躲不過房地合一稅2.0。

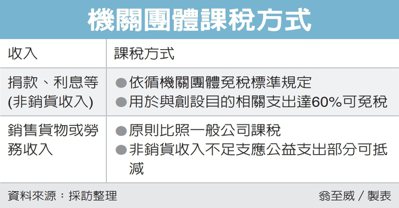

財政部官員表示,一般機關團體通常有兩類收入,包括銷售貨物或勞務「以外」收入、銷售貨物或勞務收入。銷售貨物或勞務以外收入主要包括捐款、利息所得等,是多數慈善團體的收入大宗。這部分收入依現行機關團體免稅標準,用於與創設目的有關活動的公益支出,須達基金孳息及其他收入的60%,才能免稅。若未達60%,且結餘款超過50萬元,就須編列結餘款使用計畫,經主管機關同意才免稅。

財政部曾於2018年提出機關團體免稅辦法修正草案,送行政院核定,將機關團體分級,當年度收入1億元以上者,公益支出比率需達80%才免稅;5,000萬以上、未達1億元,比率需達70%;未達5,000萬者,維持60%。但財政部去年已先撤回草案。

銷售貨物或勞務收入,泛指機關團體買賣不動產、銷售產品等收入,原則上應比照一般公司行號,課徵營利事業所得稅,除非「入不敷出」,捐款等收入低於公益支出,不足支應部分才可用來抵減銷貨收入。因此,機關團體買賣不動產若有獲利,同受房地合一稅規範。

官員舉例,某財團法人2021年捐款等收入100萬,公益支出200萬,當年度出售2016年後取得的不動產獲利400萬,此時捐款不足支出的差額為100萬元,可抵減不動產獲利,剩餘300萬元應依房地合一規定課稅。

來源:

Conk Cpa

0