房地設遺囑信託節稅 三要件

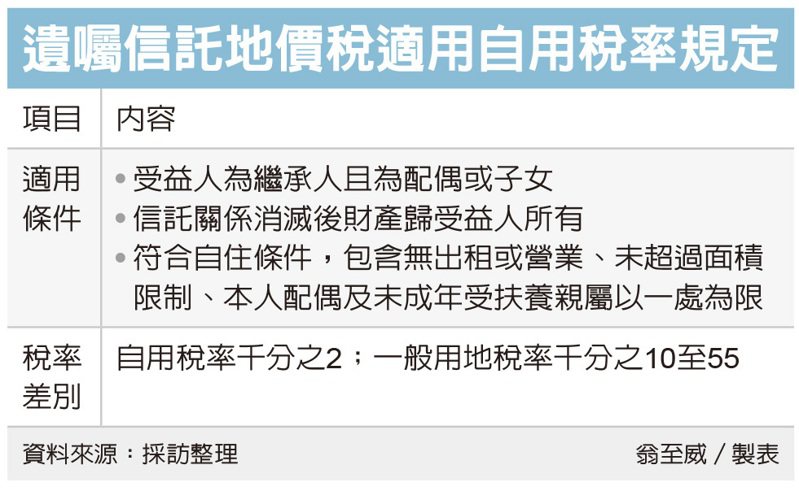

民眾傳承不動產,應關注稅務成本。新竹縣稅務局表示,納稅人成立遺囑信託,並以子女為受益人,在符合三大條件下,可適用自用住宅稅率課徵地價稅,可至少省稅四倍以上。

稅務局表示,近來有民眾洽詢,土地是按自用稅率課徵地價稅,想以該房地成立遺囑信託,受益人為兒子,未來該土地是否還能適用自用稅率?

稅務局表示,過去原本僅委託人和受益人相同的「自益信託」,才能適用自用稅率課徵地價稅,他益信託往往會遭到否准;不過財政部去年1月發布新解釋令,只要符合一定條件,遺囑信託也能繼續適用自用稅率。

稅務局表示,必須符合三大條件,第一,遺囑信託生效時、信託關係存續中,受益人是委託人的繼承人,且為其配偶或子女,而該房屋是供受益人本人、配偶或直系親屬居住使用,且不違背該信託目的。

第二,信託關係消滅後,信託財產的歸屬權利人為受益人,受益人視同土地所有權人。

第三,在信託關係存續中,土地符合地價稅自住要件。包括應在該地辦理完成戶籍登記,且沒有出租或營業使用,使用面積都市土地未超過300平方公尺,非都市土地未逾700平方公尺,且其配偶及未成年的受扶養親屬以一處為限。

在前述三大條件都符合的情況下,遺囑信託也能按自用稅率千分之2來課徵地價稅。

稅務局表示,一般用地地價稅率為千分之10至55,採累進方式課徵,而自用稅率僅千分之2,若能適用自用稅率,至少比一般稅率減輕四倍以上。

財政部去年之所以發布這則解釋令,是起因自高雄一件納保案件,一位年輕家長生前為託孤,將留下來的房地安排遺囑信託,計劃待遺孤成年後,再讓房地所有權回子女身上,期間房地維持自住,但當時稽徵機關認為非屬自益信託,不予適用自用稅率,後來才請納保官協助,財政部在去年發布解釋令。

來源:

Conk Cpa

0