境外稅額扣抵 留意三要點

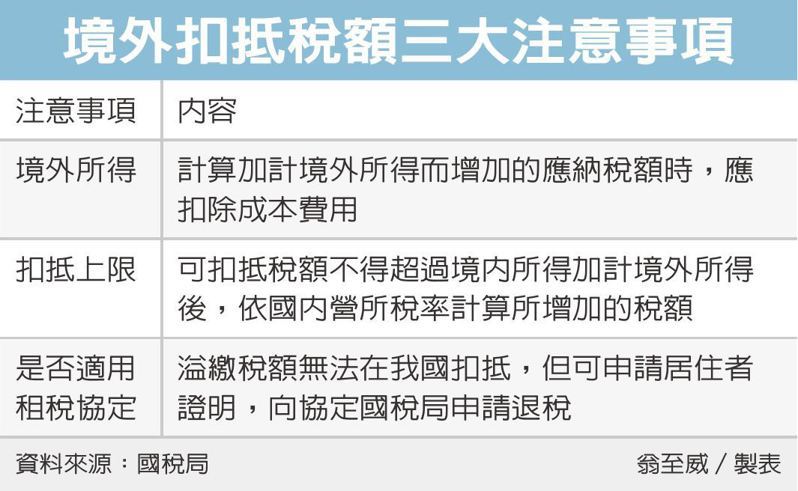

企業申報所得稅時,境外所得如果已在國外繳稅,可在一定限額內扣抵,財政部南區國稅局提醒企業,在計算可扣抵稅額時應留意三件事,包括境外所得應扣除成本、扣抵上限、所得是否適用租稅協定等。

南區國稅局表示,營利事業的總機構在中華民國境內者,在申報所得稅時,應就其境內外全部營利事業所得,合併申報營所稅,不過源自境外所得,已在境外繳過所得稅,可在報稅時扣抵,但扣抵數額有一定規定。

國稅局整理三大注意事項,提醒營利事業留意。首先,境外所得額是指國外收入減掉相關成本費用。

舉例來說,甲公司在109年度取得來自泰國收入共900萬元,取得這筆收入的相關成本費用為300萬元,此時在計算加計境外所得而增加的應納稅額時,應以境外所得600萬元來計算,而非900萬元。

第二,可扣抵境外稅額有一定限額,不得超過境內所得加計境外所得後,依國內營所稅率計算,所增加的應納稅額。

以前述甲公司案例而言,甲公司境內所得800萬元,境外所得600萬元,我國營所稅率20%,原本境內所得應繳稅160萬元,加計境外所得後應繳稅280萬元,增加的120萬元原則上即為可扣抵上限。

第三,營利事業記得留意租稅協定規定,如果取得境外所得,是屬於租稅協定中免稅或訂有上限稅率的所得,當地稅局卻沒有給予租稅協定優惠,導致溢繳國外稅額,溢繳部分仍無法在我國申報扣抵。

再以甲公司舉例,甲公司自泰國取得的900萬元是權利金收入,依據台泰所得稅租稅協定,權利金上限稅率為10%,也就是90萬元稅額,因此甲公司在台灣報稅時只能列報扣抵稅額90萬元。

不過甲公司在泰國卻繳了135萬元的所得稅,等於多繳45萬元,國稅局表示,甲公司可向台灣國稅局申請「居住者證明」,據此向泰國在地稅務機關申請退稅。

來源:

Conk Cpa

0